8 años humanizando las finanzas

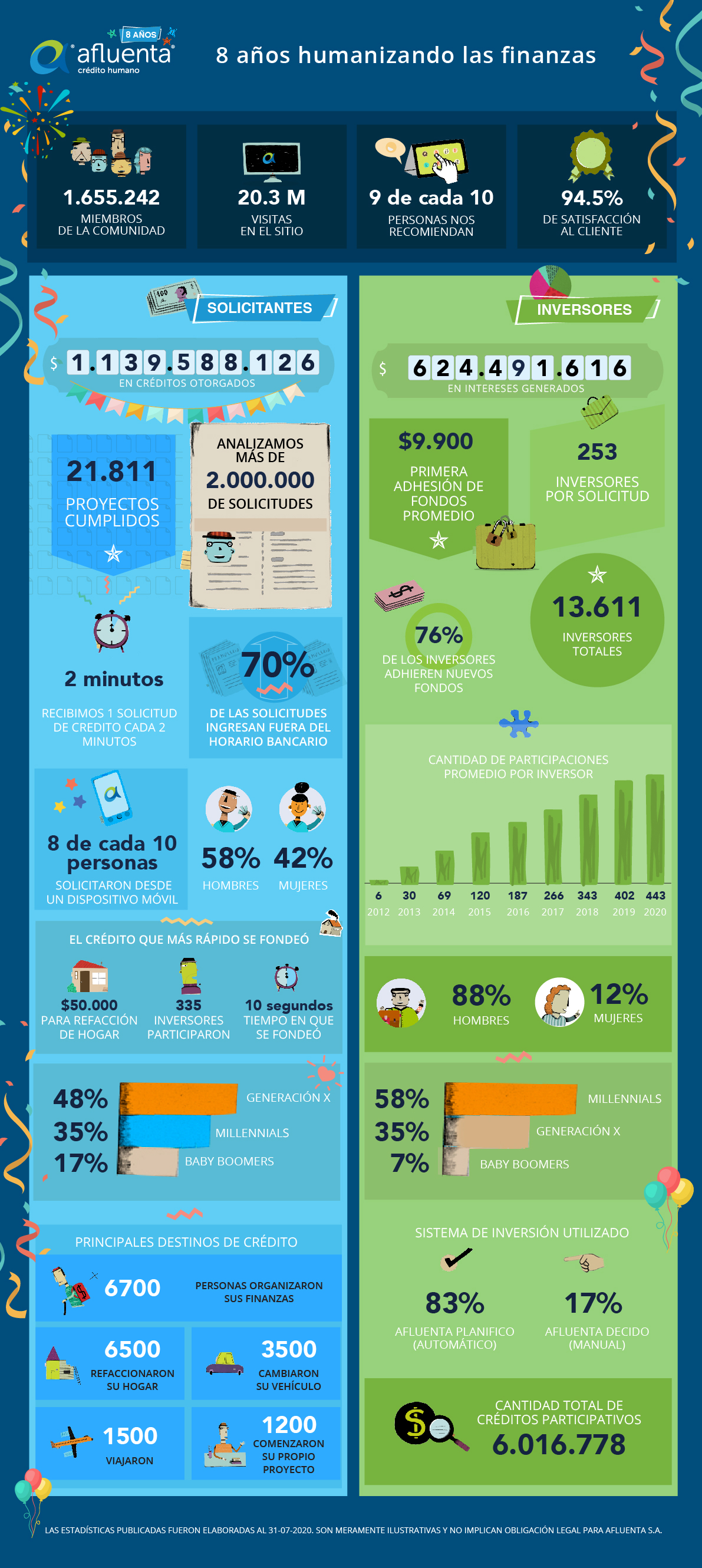

Desde 2012, trabajamos con el propósito de acercar productos financieros más inclusivos, humanizando el crédito y la inversión. Nuestra comunidad hoy ya supera las 1.655.242 personas, donde 13.611 inversores financiaron más de 21.811 proyectos.

Humanizar las finanzas es sin bancos

Afluenta nació con la idea de hacer a un lado la brecha bancaria para conectar a las personas que requieren financiación para sus proyectos, con aquellas que desean hacer rendir mejor su dinero.

De ambas partes, la ecuación fue positiva: Para los solicitantes, las condiciones son más justas y para los inversores, la rentabilidad es más atractiva.

A 8 años del lanzamiento, los indicadores que afianzaron nuestro modelo de negocio nos convierten en la empresa Fintech líder en la región que administra préstamos e inversiones entre personas, sin bancos.

Los números hablan por sí mismos: con una comunidad compuesta por un total de 1.655.242 personas en la región, un nivel de satisfacción que alcanza el 94,5% en su medición histórica y más de 20.000.000 de visitas en el sitio, Afluenta llegó para mejorar la vida de las personas a través de las finanzas.

La aceptación del modelo nos permitió expandirlo hacia la región, para replicarlo en Perú desde 2015 y más tarde en México desde 2016, generando mejores condiciones tanto para quienes solicitan un crédito como para quienes invierten cada vez en más personas.

Un crédito más humano: 21.811 proyectos cumplidos

Con más de 2.000.000 de solicitudes analizadas en Argentina, en Afluenta se hicieron posible los proyectos de 21.811 personas con un total otorgado de $1.139.588 en créditos.

La humanización del crédito es un hecho. Cada 2 minutos ingresa una solicitud de crédito al sistema. El 80% de ellas se completan desde un dispositivo móvil y el 70% se realiza fuera del horario bancario. Pero las finanzas colaborativas logran mejorar no sólo la vida de los más jóvenes, el 65% de los solicitantes de crédito en Afluenta son mayores de los 40 años, confirmando que la digitalización de estos servicios son una necesidad insatisfecha en toda la población.

“Cuando comenzamos con Afluenta sabíamos que era necesario hacer de las finanzas algo más humano, sin bancos, que permita mejorar la experiencia de cada uno de las personas que creía que un crédito más conveniente era posible y proponer un valor agregado que hasta entonces no existía.”, sostiene Alejandro Cosentino, CEO y Fundador de Afluenta.

Si de destinos hablamos, “organizar las finanzas”, “refaccionar el hogar” y “cambiar el vehículo” son los motivos principales que impulsan al pedido del crédito. Desde 2012, el 30% solicitó el dinero para refinanciar el saldo de sus tarjetas o para cancelar compromisos tomados con anterioridad, una tasa más conveniente que la que le otorgaba el banco.

Un 29% necesitó el financiamiento para transformar su casa y otro 16% fue destinado a la compra de un vehículo. El 25% restante se compone de destinos variados como viajar, comenzar un proyecto propio, mudarse y gastos de celebración, entre otros.

“Sabemos que detrás de cada pedido de crédito hay un proyecto y nos enorgullece poder ser ese vehículo y acompañar a las personas en el cumplimiento de los mismos”, agrega Alejandro Cosentino.

Obtener más por tu dinero invirtiendo en personas

Son 13.611 los inversores que colocando su dinero en muchos créditos con pequeñas participaciones generaron más de 6.000.000 de microcréditos con un monto promedio de $226 en estos 8 años.

Con este modelo, Afluenta, permitió a los inversores diversificar su riesgo y obtener una cartera más estable, tal es así que quienes invierten poseen un promedio de 443 participaciones y cada crédito se compone, en promedio por 253 ofertas.

Con una adhesión inicial promedio de $9.000, el 76% de los inversores que invierte en Afluenta decide adherir nuevos fondos al sistema con el objetivo de que su dinero continúe creciendo.

Las nuevas generaciones marcan la tendencia y buscan experimentar. El 58% de los inversores es menor a los 40 años y 9 de cada 10 pertenecen al género masculino.

A su vez, el 83% de las personas que invierte prefiere hacerlo de forma automática indicando sus preferencias al sistema y logrando una mayor optimización del tiempo, mientras su dinero trabaja solo.

“Nuestra empresa basa su negocio en servicios financieros apoyados en la tecnología, buscando que los productos evolucionen junto con las personas, facilitando la vida de las mismas, simplificando procesos y ofreciendo calidad de atención”, concluye Alejandro Cosentino.

El financiamiento colectivo también llegó a las PyMEs

Durante el mes de Julio, hemos lanzado una nueva línea de créditos para que empresas PyMEs puedan obtener financiación para sus proyectos con créditos de hasta $1.000.000 en 6, 9, 12, 18 o 24 cuotas fijas. Al igual que en los créditos para personas, mediante el análisis crediticio de la empresa solicitante, se asigna una tasa acorde a su perfil que se transforma en una oportunidad de inversión para los 13.611 inversores de la plataforma.

“Este es un contexto que presenta riesgos e incertidumbre, pero también oportunidades. En Afluenta apostamos a las pequeñas y medianas empresas, permitiéndoles acceder a la financiación que necesitan y ofreciendo nuevas opciones a nuestros inversores”, concluye Alejandro Cosentino.

El camino recién comienza

En Afluenta trabajamos desde el 2012 para acercar el crédito a las personas con el fin de brindar servicios financieros más inclusivos, menos costosos y que ofrezcan una experiencia superadora respecto de las ofertas tradicionales. Del mismo modo, ofrece a los inversores, rendimientos estimados anuales promedios de 71,4% en créditos para personas y estima un rendimiento anual estimado promedio de 62,8% para los créditos PyMEs, superando ampliamente lo ofrecido por las entidades bancarias.

En 2020 y como lo hemos hecho desde nuestros comienzos, continuaremos innovando en productos y soluciones que permitan transformar las finanzas y generar un impacto positivo en la vida de las personas, y ahora también de las PyME.