Desde siempre concebimos al dinero como algo escaso, al alcance de unos pocos. En este escenario, surgen los intermediarios a los que las personas deben acceder para poder incrementar sus rendimientos y hacer valer su capital: los bancos.

El famoso “paradigma de la intermediación” ha profundizado esta teoría, lucrando con la imposibilidad práctica de que la gente vuelva a prestarse dinero entre sí. Sin embargo, el intercambio del dinero en forma directa entre individuos es el origen de los bancos tal como los conocemos.

Lo que ha sucedido es que, a lo largo del tiempo, el creciente poder de los intermediarios ha eliminando esa concepción original y humana, favoreciendo exclusivamente la búsqueda del rendimiento del dinero. Eso ha puesto obstáculos para el acceso al crédito a segmentos enteros de la población.

En Afluenta, afortunadamente esta situación ha cambiado para muchas personas, ya que ofrecemos tasas competitivas y personalizadas gracias a nuestro sistema 100% digital. Cada usuario puede obtener una experiencia a su medida desde cualquier dispositivo, en cualquier momento y lugar, sin burocracia.

De ambas partes, la ecuación es positiva: Para los solicitantes, las condiciones son más justas y para los inversores, la rentabilidad es más atractiva que la que ofrece la banca tradicional.

No sólo es posible disponer de herramientas para mejorar el rendimiento del dinero, sino también conocer más acerca de las opciones de inversión. Todos podemos aprender a prestar, y si eso significa “darle crédito al otro”, el resultado será mucho mejor.

La base fundamental de los préstamos entre personas es el “darse crédito” mutuamente. Este sistema necesita de dos públicos: el que presta y el que pide prestado. Nuestro objetivo es que ambos honren el compromiso adquirido para que la comunidad continúe creciendo, y generar así un círculo virtuoso, una nueva alternativa.

¿Por qué Afluenta?

Afluenta quita a la entidad bancaria de la ecuación para crear una alternativa de inversión atractiva donde la rentabilidad es para las personas.

Hoy el mercado no ofrece opciones de inversión como Afluenta: sólo plazos fijos muy poco rentables comparados contra la inflación, o bien inversiones complejas que quedan fuera del alcance de quienes no son expertos en finanzas.

Elegir qué hacer con tu dinero no debería ser estresante ni complejo. Es por esto que te recomendamos esta propuesta de invertir en otras personas, a tasas de rendimiento mucho más atractivas para poder mantener y hacer crecer el dinero en este contexto especial.

Esta es la oportunidad perfecta para hacer rendir tu dinero en la comunidad financiera más humana, transparente y colaborativa del mercado de préstamos.

Palabras clave:

Inversión Créditos Finanzas colaborativas

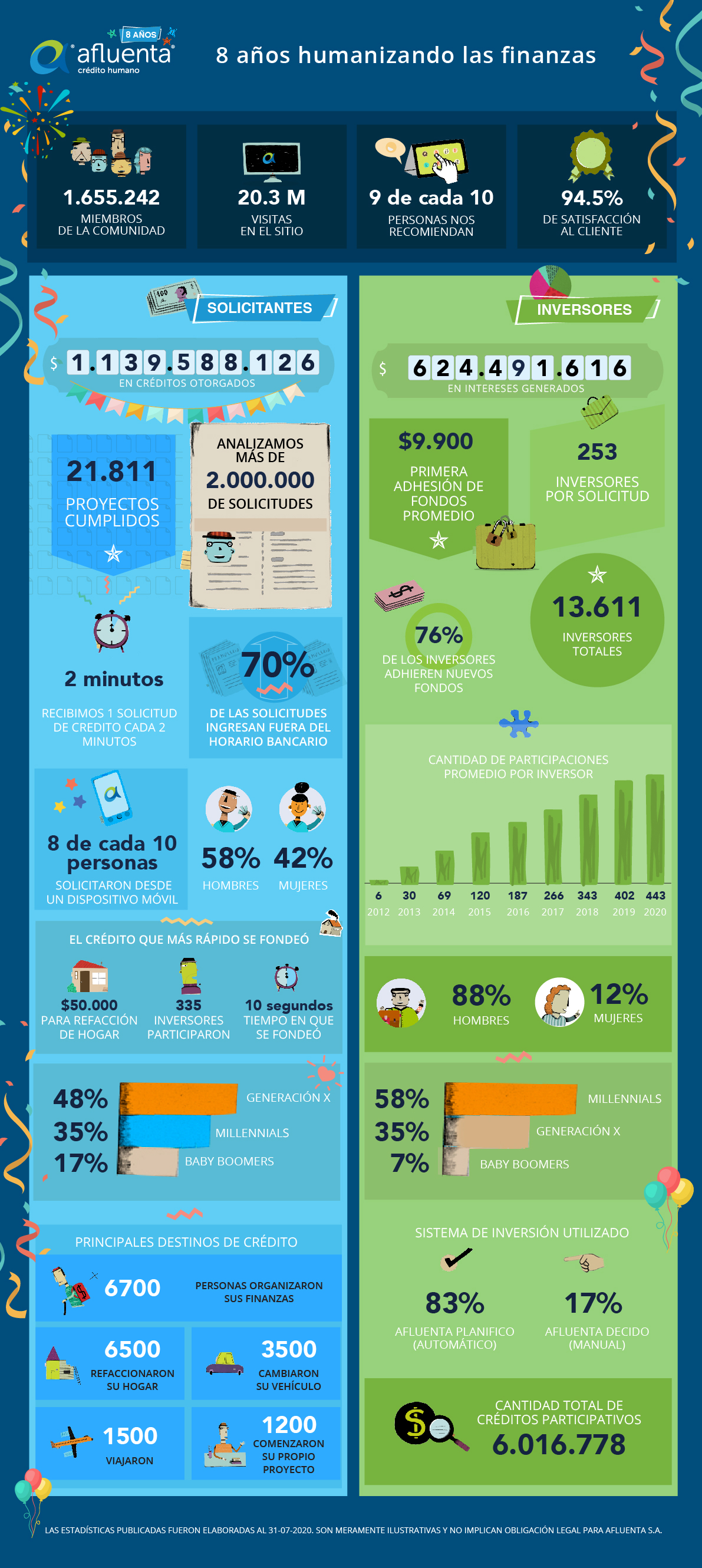

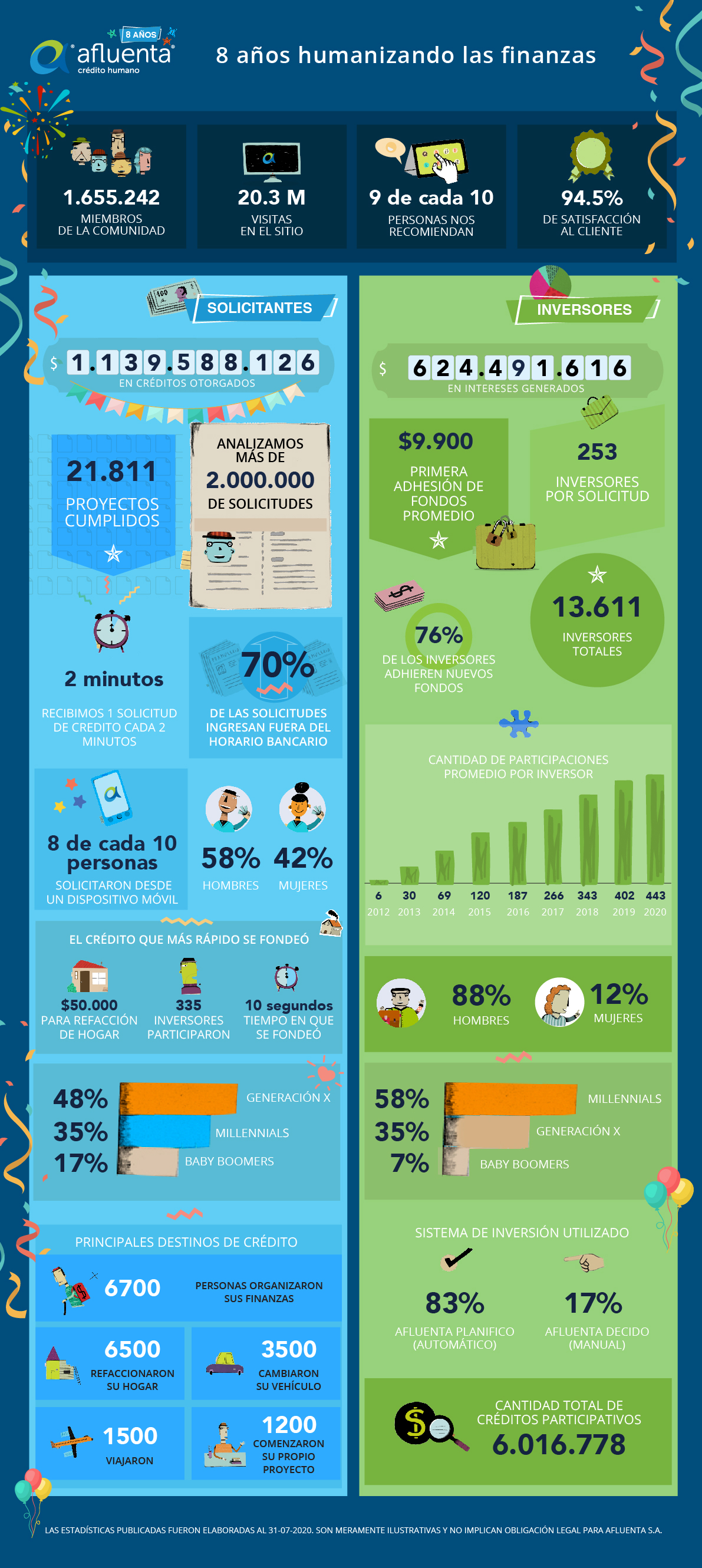

Desde 2012, trabajamos con el propósito de acercar productos financieros más inclusivos, humanizando el crédito y la inversión. Nuestra comunidad hoy ya supera las 1.655.242 personas, donde 13.611 inversores financiaron más de 21.811 proyectos.

Humanizar las finanzas es sin bancos

Afluenta nació con la idea de hacer a un lado la brecha bancaria para conectar a las personas que requieren financiación para sus proyectos, con aquellas que desean hacer rendir mejor su dinero.

De ambas partes, la ecuación fue positiva: Para los solicitantes, las condiciones son más justas y para los inversores, la rentabilidad es más atractiva.

A 8 años del lanzamiento, los indicadores que afianzaron nuestro modelo de negocio nos convierten en la empresa Fintech líder en la región que administra préstamos e inversiones entre personas, sin bancos.

Los números hablan por sí mismos: con una comunidad compuesta por un total de 1.655.242 personas en la región, un nivel de satisfacción que alcanza el 94,5% en su medición histórica y más de 20.000.000 de visitas en el sitio, Afluenta llegó para mejorar la vida de las personas a través de las finanzas.

La aceptación del modelo nos permitió expandirlo hacia la región, para replicarlo en Perú desde 2015 y más tarde en México desde 2016, generando mejores condiciones tanto para quienes solicitan un crédito como para quienes invierten cada vez en más personas.

Un crédito más humano: 21.811 proyectos cumplidos

Con más de 2.000.000 de solicitudes analizadas en Argentina, en Afluenta se hicieron posible los proyectos de 21.811 personas con un total otorgado de $1.139.588 en créditos.

La humanización del crédito es un hecho. Cada 2 minutos ingresa una solicitud de crédito al sistema. El 80% de ellas se completan desde un dispositivo móvil y el 70% se realiza fuera del horario bancario. Pero las finanzas colaborativas logran mejorar no sólo la vida de los más jóvenes, el 65% de los solicitantes de crédito en Afluenta son mayores de los 40 años, confirmando que la digitalización de estos servicios son una necesidad insatisfecha en toda la población.

“Cuando comenzamos con Afluenta sabíamos que era necesario hacer de las finanzas algo más humano, sin bancos, que permita mejorar la experiencia de cada uno de las personas que creía que un crédito más conveniente era posible y proponer un valor agregado que hasta entonces no existía.”, sostiene Alejandro Cosentino, CEO y Fundador de Afluenta.

Si de destinos hablamos, “organizar las finanzas”, “refaccionar el hogar” y “cambiar el vehículo” son los motivos principales que impulsan al pedido del crédito. Desde 2012, el 30% solicitó el dinero para refinanciar el saldo de sus tarjetas o para cancelar compromisos tomados con anterioridad, una tasa más conveniente que la que le otorgaba el banco.

Un 29% necesitó el financiamiento para transformar su casa y otro 16% fue destinado a la compra de un vehículo. El 25% restante se compone de destinos variados como viajar, comenzar un proyecto propio, mudarse y gastos de celebración, entre otros.

“Sabemos que detrás de cada pedido de crédito hay un proyecto y nos enorgullece poder ser ese vehículo y acompañar a las personas en el cumplimiento de los mismos”, agrega Alejandro Cosentino.

Obtener más por tu dinero invirtiendo en personas

Son 13.611 los inversores que colocando su dinero en muchos créditos con pequeñas participaciones generaron más de 6.000.000 de microcréditos con un monto promedio de $226 en estos 8 años.

Con este modelo, Afluenta, permitió a los inversores diversificar su riesgo y obtener una cartera más estable, tal es así que quienes invierten poseen un promedio de 443 participaciones y cada crédito se compone, en promedio por 253 ofertas.

Con una adhesión inicial promedio de $9.000, el 76% de los inversores que invierte en Afluenta decide adherir nuevos fondos al sistema con el objetivo de que su dinero continúe creciendo.

Las nuevas generaciones marcan la tendencia y buscan experimentar. El 58% de los inversores es menor a los 40 años y 9 de cada 10 pertenecen al género masculino.

A su vez, el 83% de las personas que invierte prefiere hacerlo de forma automática indicando sus preferencias al sistema y logrando una mayor optimización del tiempo, mientras su dinero trabaja solo.

“Nuestra empresa basa su negocio en servicios financieros apoyados en la tecnología, buscando que los productos evolucionen junto con las personas, facilitando la vida de las mismas, simplificando procesos y ofreciendo calidad de atención”, concluye Alejandro Cosentino.

El financiamiento colectivo también llegó a las PyMEs

Durante el mes de Julio, hemos lanzado una nueva línea de créditos para que empresas PyMEs puedan obtener financiación para sus proyectos con créditos de hasta $1.000.000 en 6, 9, 12, 18 o 24 cuotas fijas. Al igual que en los créditos para personas, mediante el análisis crediticio de la empresa solicitante, se asigna una tasa acorde a su perfil que se transforma en una oportunidad de inversión para los 13.611 inversores de la plataforma.

“Este es un contexto que presenta riesgos e incertidumbre, pero también oportunidades. En Afluenta apostamos a las pequeñas y medianas empresas, permitiéndoles acceder a la financiación que necesitan y ofreciendo nuevas opciones a nuestros inversores”, concluye Alejandro Cosentino.

El camino recién comienza

En Afluenta trabajamos desde el 2012 para acercar el crédito a las personas con el fin de brindar servicios financieros más inclusivos, menos costosos y que ofrezcan una experiencia superadora respecto de las ofertas tradicionales. Del mismo modo, ofrece a los inversores, rendimientos estimados anuales promedios de 71,4% en créditos para personas y estima un rendimiento anual estimado promedio de 62,8% para los créditos PyMEs, superando ampliamente lo ofrecido por las entidades bancarias.

En 2020 y como lo hemos hecho desde nuestros comienzos, continuaremos innovando en productos y soluciones que permitan transformar las finanzas y generar un impacto positivo en la vida de las personas, y ahora también de las PyME.

Palabras clave:

Finanzas Crédito Inversión Aniversario PyME

Desde sus inicios, el mundo de las finanzas ha sido un espacio restrictivo, no sólo por su limitado acceso, sino porque estuvo en mayor medida, conformado por el género masculino.

Sin embargo, con la flexibilización del sistema y el acceso cada vez más inclusivo, las mujeres han ido ganando terreno tomando un rol más activo en la economía y los mercados.

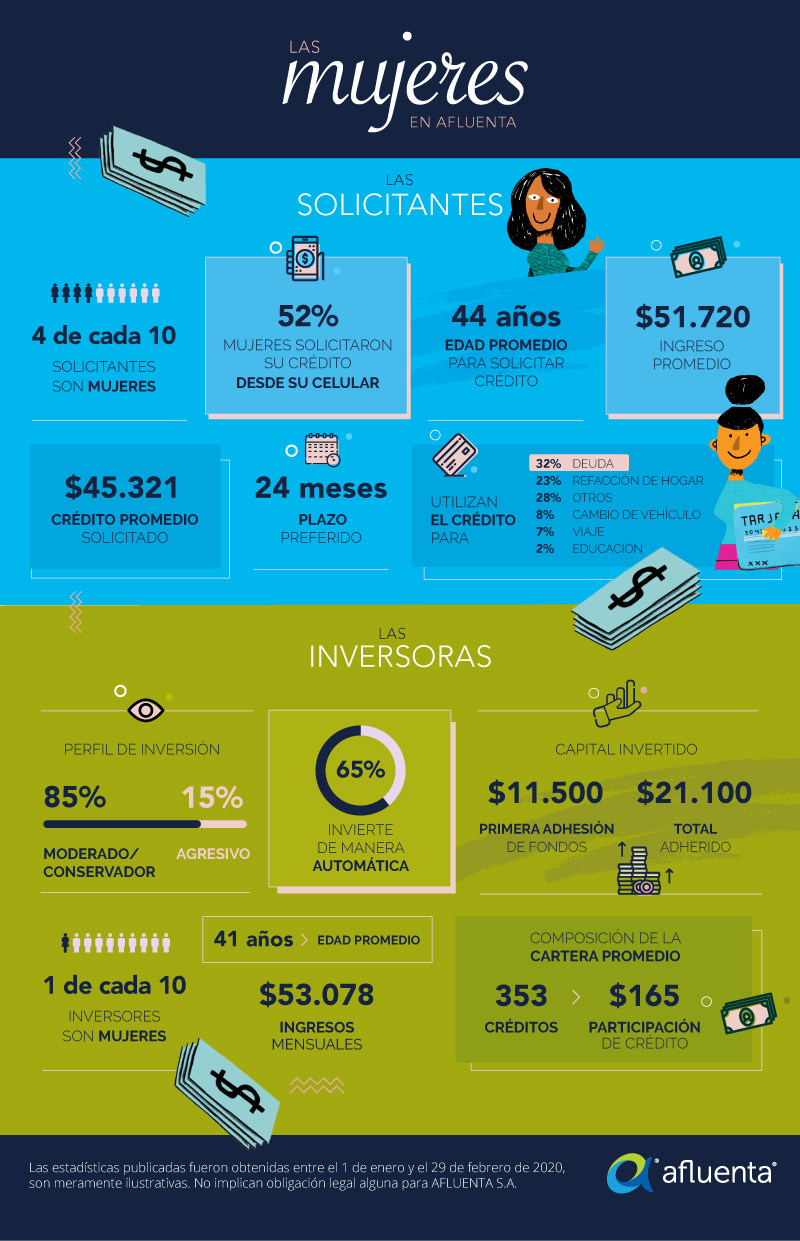

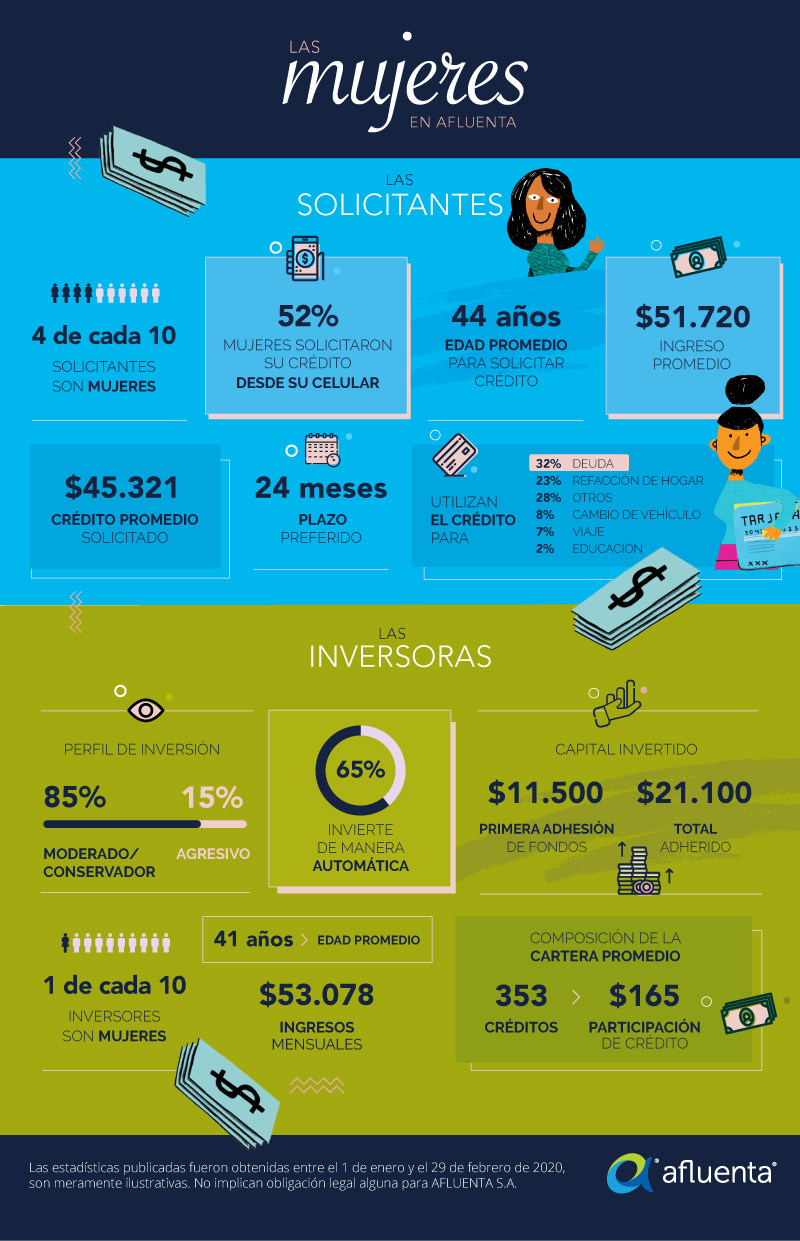

Con un sólido crecimiento desde 2012 y con más de 1.500.000 personas en su comunidad, Afluenta arroja conclusiones reveladoras sobre la mujer y las finanzas:

Al momento de invertir:

• Son más conservadoras y logran carteras más estables: El 85% de ellas prefiere invertir de manera conservadora, manteniendo una oferta promedio de $165 en cada solicitud de préstamo, mientras que los hombres solo invierten en este perfil el 75% y con ofertas promedio de $176. Como resultado, obtienen carteras más estables y diversificadas con apenas 4,4% de rendimiento anual por debajo del que obtienen los hombres.

• Confían en los algoritmos: Un 65% de ellas prefiere que su dinero trabaje de forma automática donde el sistema opera a partir de sus preferencias. Esta opción les permite ahorrar tiempo y mantener a su dinero trabajando de forma constante.

• Desarrollan mayor capacidad de ahorro: Pese a que su salario y su patrimonio es un 6% menor que el de los hombres, las mujeres adhieren de forma inicial un capital 8% mayor.

Al momento de solicitar:

• Son más organizadas en su economía: Pese a que las mujeres que solicitan préstamos obtienen un salario 13% menor que los hombres, y corresponden al 41% de los créditos otorgados. Eso significa que tienen menos necesidad de solicitar financiación para sus proyectos.

• Buscan practicidad: El 52% de las mujeres solicitaron su crédito desde su celular, mientras que en hombres esa cifra se reduce al 43%. Ellas prefieren hacerlo en cualquier momento y lugar, optimizando tiempos entre una actividad y otra.

• Piensan en el futuro: Las mujeres solicitan un 45% más créditos para consolidación de deuda y el doble para destinos educativos que los hombres.

Estos datos, muestran diferencias, por sobre los hombres, que las posicionan como más conservadoras, aunque más organizadas en sus finanzas, lo cual habla de su capacidad de organización y priorización en los temas cotidianos.

La apertura de la mujer en el sector financiero permite expandir los horizontes del conocimiento, generando versatilidad y potenciando las oportunidades para todos.

“Para nosotros, fortalecer el rol de las mujeres en el sector financiero es clave para fomentar el crecimiento económico y la equidad de género a nivel laboral”, afirma Laura Gisbert, COO de Afluenta.

En efecto, el 50% de los empleados de la compañía está compuesto por el género femenino, mientras que en el staff directivo esa participación asciende a un 75%, logrando un promedio muy superior al resto de las compañías de la región.

Palabras clave:

Finanzas Crédito Inversión Mujeres Solicitud

Este período suele coincidir con el tan esperado aguinaldo. En este contexto, esta temporada se convierte en la época de consumos más fuerte del año, generando gastos que no tenemos en nuestro presupuesto de consumo habitual.

Claro que podés disfrutarlo, pero también podés utilizarlo de manera eficiente para que sea más rendidor.

A continuación, algunos tips para estructurar tus finanzas personales y que el aguinaldo no se evapore en el intento:

- Ordenar tus finanzas listando los gastos de los que no podés prescindir: Organizá tu presupuesto mensual considerando todos los consumos en los que vas a incurrir, fundamentalmente en este mes en donde tendrás consumos excepcionales (salidas, comidas y regalos para las fiestas). Esto te permitirá planear tus finanzas sin comprometer gastos a futuro.

- Saldar deudas contraídas: Reducir tus deudas o, mejor aún cancelarlas, te permitirá empezar el nuevo año con mayor estabilidad económica y un historial crediticio limpio. Es aconsejable destinar el aguinaldo o gran parte de él, para liquidar deudas pasadas.

- No gastar más de lo que generás: Esta es una regla que deberíamos respetar durante todo el año, pero que se hace incluso más fuerte para este período festivo, por el nivel de gastos en los que solemos incurrir. Es fundamental no adquirir compromisos a futuro que no estamos seguros de poder liquidar. Pensá en el costo final que implica ese gasto y evaluá si podés afrontarlo.

- No disponer del dinero que aún no has recibido: Es muy común pensar en nuevos destinos para nuestro dinero, aún antes de percibir el aguinaldo, pero es importante planear los consumos del mes con los recursos con los que actualmente contás, de manera tal que cuando llegue ese plus en tu presupuesto, puedas tomar mejores decisiones.

- Evitar gastos innecesarios: No comprometas tus ahorros con productos que estén relacionados con un antojo o deseo, más que con una necesidad. Pensá en frío y analizá si realmente debés realizar el gasto.

- No abusar de la tarjeta de crédito y su financiación: Es muy común que, ante altos niveles de endeudamiento, consideremos la opción de abonar los montos mínimos de las tarjetas de crédito. Si podés evitarlo, hacelo, ya que esto te generará una espiral interminable de deudas de la que te será difícil salir. Para más información sobre el pago mínimo te recomendamos leer la siguente nota: Por qué pagar el mínimo de la tarjeta es el peor negocio

- Considerar gastos inesperados en tu radar: Una parte fundamental del ahorro es saber que podés disponer de él en caso de que se presenten gastos extraordinarios. Es importante ahorrar un porcentaje mensual de tus ingresos no sólo en esta fecha, sino durante todo el año para estar preparados ante cualquier eventualidad que surja.

- Proyectar metas financieras: Si elaborás un plan anual con metas a futuro podrás tener una idea más acabada de cuánto podés gastar y cuánto podés destinar al ahorro.

- Administrar e invertir: Es conveniente fijar una meta realista para los próximos 12 meses para tener siempre tus finanzas en orden. Si no tenés obligaciones de pago que afrontar, y deseás maximizar ese ingreso, una buena opción para hacer rendir tu dinero es invirtiéndolo inteligentemente.

Invertir el aguinaldo, es siempre buena decisión. Afluenta te permite generar rendimientos superiores a las opciones tradicionales y con una inversión inicial accesible. Sin intermediación bancaria, los inversores participan en oportunidades de crédito y a cambio, reciben una tasa de retorno anual estimada de 75,4%. Simulá tu inversión y evaluá el crecimiento de tu aguinaldo aquí

Las fiestas son épocas que nos invitan a compartir momentos con nuestra gente más cercana. No debemos olvidar nuestros objetivos y debemos evitar caer en gastos innecesarios de los que nos será difícil salir. Es importante buscar que las decisiones que tomamos con nuestro dinero representen un beneficio a nuestras finanzas personales.

No hay mejor opción que comenzar el 2020 consolidando deudas pasadas y emprendiendo un plan para multiplicar tus ganancias.

Palabras clave:

Inversión Ahorro Deudas Finanzas Personales Aguinaldo

Desde nuestros orígenes desarrollamos una política de admisión crediticia que combina el uso de 3 pilares de importancia:

- Scores de crédito que predicen estadísticamente comportamientos de pago. Estos son usualmente desarrollados por empresas de información crediticia llamados Buró de Créditos. En el Argentina utilizamos los servicios de Equifax/Veraz;

- Scores de crédito de desarrollo propio apoyados en la gran cantidad de variables analizadas de miles de solicitudes de créditos recibidas; y

- Reglas de negocio aplicadas sobre distintas variables sociodemográficas a partir de nuestra comprensión del mercado de crédito argentino como por ejemplo: ingreso mínimo.

Durante 4 años de operación llevamos analizadas más de 400.000 solicitudes de crédito. Esto nos permitió identificar una gran oportunidad de inversión en financiar a solicitantes que teniendo un comportamiento de pago similar a los clientes que atendemos actualmente no son correctamente atendidos en nuestro país. Hasta ahora, no había información para realizar un análisis crediticio adecuado y una administración eficiente del riesgo de crédito en esos segmentos.

Hoy decidimos dar un paso de importancia. A partir del próximo lunes 16 de enero de 2017 comenzaremos a publicar solicitudes de créditos de esos segmentos desatendidos para que nuestra comunidad de inversores las analicen y evalúen si desean financiarlas. Creemos que significan una nueva y muy buena alternativa de inversión hasta ahora no disponible en nuestro mercado.

Para ello hemos realizado tres tareas:

1. Reemplazamos el score de crédito utilizado durante estos 4 años por el nuevo Score 3.0 de Veraz,

2. Enriquecimos con más información los segmentos de clientes que ya conoces y en los que has invertido, y

3. Creamos nuevas categorías de clientes.

El nuevo Score Veraz 3.0 presenta dos mejoras de importancia. Primero, incrementa la capacidad predictiva de la población de clientes con mayor experiencia en el uso de productos de crédito (que los bancos denominan HIT). Por otro lado. mejora significativamente la identificación de clientes que aún teniendo menor experiencia en el uso de productos de crédito (conocidos como THIN) presentan comportamiento de pagos similares a los clientes que actualmente atendemos.

Las tareas desarrolladas conforman nuestra nueva política de crédito que nos permite realizar significativas mejoras en nuestra oferta de solicitudes de crédito. Las mismas pueden identificarse en 4 aspectos:

1. Nuevos rangos de Score Veraz en las categorías A a E. Al tener el Score Veraz 3.0 una escala diferente al anterior, modificamos los puntos de corte del score para los segmentos A a E. De esta manera el comportamiento de pago y la rentabilidad esperada se mantienen sin cambios aunque percibas leves cambios en los scores anteriores y los actuales.

2. Nuevos clientes en categorías A a E. Debido a la mejor capacidad de predicción de pago del Score Veraz 3.0 entre clientes THIN incorporamos a los mejores de estos clientes en los perfiles D y E. Estas nuevas incorporaciones presentan comportamientos de pago similares que no cambian significativamente la rentabilidad esperada de esos perfiles.

3. Perfil de crédito AA. Ahora dispondrás de un nuevo grupo de clientes con un comportamiento de crédito esperado sobresaliente y niveles de riesgo extremadamente bajos. Lo llamamos perfil AA y presenta niveles de rendimiento muy competitivos.

4. Perfil de crédito F. De la intersección de nuestra experiencia analizando solicitudes de personas desatendidas y de la mayor capacidad predictiva del Score Veraz 3.0 identificamos al segmento de clientes F. Los inversores podrán financiar a estos clientes con niveles de riesgo aceptable con un alto retorno esperado convirtiéndose en una atractiva oportunidad de inversión. Ver los cuadros al pie.

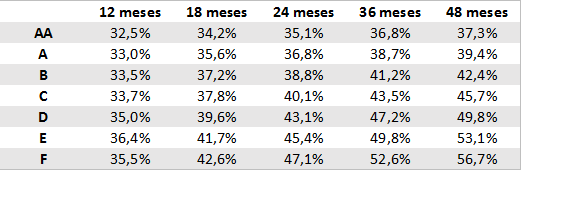

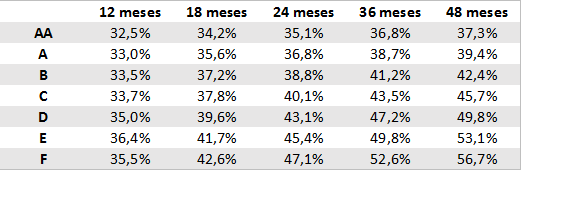

Los retornos esperados de los distintos perfiles a las tasas actuales vigentes serán:

A partir del lunes 16 de enero podrás ver en el sitio la nueva configuración de los perfiles de clientes que será la siguiente:

- AA (Sobresaliente): impecable historial de pago de todas sus obligaciones (Score Veraz 3.0 entre 920 y 999).

- A (Excelente): excelente historial de pago de todas sus obligaciones (Score Veraz 3.0 entre 862 y 919).

- B (Superior): muy buen cumplimiento de sus obligaciones financieras (Score Veraz 3.0 entre 789 y 861).

- C (Muy bueno): buen cumplimiento de sus obligaciones financieras, sin mora en los últimos 24 meses (Score Veraz 3.0 entre 730 y 788).

- D (Bueno): correcto cumplimiento de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 649 y 729 o Score Veraz 3.0 para clientes THIN entre 808 y 999.

- E (Adecuado): cumplimiento adecuado de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 605 y 648 o Score Veraz 3.0 para clientes THIN entre 777 y 807.

- F (Aceptable): Cumplimiento sin sobresaltos de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 520 y 604 o Score Veraz 3.0 para clientes THIN entre 740 a 776.

Por último, para que puedas continuar tomando tus decisiones de inversión con información transparente hemos identificado a los clientes con mayor y menor experiencia en el uso de productos de crédito. Podrás observar esta distinción en el detalle de las solicitudes publicadas para que puedas invertir de forma manual y en la configuración de Afluenta Planifico para que puedas invertir también de forma automática.

Palabras clave:

Inversión Perfil crediticio