Frente a la situación que atraviesa el país para combatir el avance del COVID-19, algunas entidades financieras están brindando diferentes alternativas para ayudar a sus clientes a cumplir con el pago de sus créditos. Cómo elegir la mejor alternativa pensando en los próximos meses.

Frente a la situación que atraviesa el país para combatir el avance del COVID-19, algunas entidades financieras están brindando diferentes alternativas para ayudar a sus clientes a cumplir con el pago de sus créditos. Cómo elegir la mejor alternativa pensando en los próximos meses.

Estas herramientas se ponen a disposición de los clientes para que su cumplimiento de pago no se vea afectado por las fluctuaciones en sus ingresos*. Sin embargo, aplicar estas alternativas tiene sus particularidades y no son recomendadas para todos los clientes por igual.

¿En qué consiste cada opción?

Una de las alternativas de la que se dispone para facilitar el cumplimiento del pago de las obligaciones, es la reprogramación de la deuda. Esta herramienta será util para aquellas personas que se encuentran al día con sus pagos, ya que le permite al cliente acceder a un período de gracia adicional para poder cumplir con los vencimientos sin caer en mora.

La refinanciación de deuda, en cambio, es el producto adecuado para personas que ya tienen un cierto número de cuotas vencidas impagas y desean regularizar su situación. Esta alternativa tiene como objetivo ofrecerle al cliente la posibilidad de ponerse al día, extendiendo el plazo de devolución y ajustando la cuota del crédito a su capacidad de pago actual.

¿Para qué tipo de clientes es cada alternativa?

La reprogramación de deuda es una alternativa para los clientes que se encuentran al día con su crédito y cuentan con una buena calificación en las centrales de riesgo pero presentan, de forma ocasional, problemas para afrontar el pago de su cuota del mes. Estos cambios en la capacidad de pago, generalmente se deben a razones externas, como lo que sucede actualmente frente al COVID-19, que en muchos casos, al no poder contar con sus los ingresos habituales, les impiden cumplir con sus obligaciones.

A diferencia de la reprogramación de deuda, la refinanciación puede ser utilizada por cualquier tipo de cliente, ya sean personas con pagos al día y con buen comportamiento de pago, o bien por aquellos que ya presentan atrasos en sus obligaciones.

¿En qué condiciones se aplica?

Un factor importante a tener en cuenta al momento de tomar una reprogramación es que la misma sólo implica un cambio en la fecha de pago, permitiéndole al solicitante contar con más tiempo para realizar el pago sin la generación de intereses adicionales por abonar más tarde, siempre y cuando se cumpla con la nueva fecha acordada.

En cambio, la refinanciación de una deuda implica un cambio en las condiciones contractuales del crédito, tanto en plazo, tasa de interés como en la cuota. En este caso se tiene en cuenta que para que el cliente pueda abonar su deuda es necesario que su cuota sea más pequeña que en el crédito original, lo que implica alargar el plazo de devolución, generando un incremento en su costo financiero total.

Ambas alternativas buscan ofrecer a los clientes la posibilidad de cumplir con sus obligaciones de pago, aunque la elección de una u otra dependerá de la situación de cada persona. Si el cliente paga sus compromisos con regularidad, pero por causas inesperadas su buen comportamiento de pago es afectado, la reprogramación de la deuda será una buena opción para él.

En cambio, si la capacidad de pago del cliente se ve afectada de tal forma que le impedirá cumplir con más de una cuota futura o si ya presenta atrasos en el sistema financiero, se recomienda tomar la refinanciación de la deuda a fin de ajustar su capacidad de pago actual, a un nuevo cronograma de cuotas.

El contexto actual, puede alterar la manera en la que podemos afrontar nuestros compromisos financieros, por ello resulta vital organizar nuestros gastos y recurrir a estas alternativas cuando sea necesario.

Ser prolijo con tus finanzas personales, es una de las mejores formas de construir y mantener un buen historial crediticio, que te permitirá acceder a un crédito, e incluso gozar de una tasa de interés más conveniente, cuando lo necesites en el futuro.

(*) "Afluenta S.A. se encuentra registrada ante el Banco Central de la República Argentina como Proveedor de Servicios de Créditos entre Particulares a través de Plataformas. Consecuentemente, estas medidas son discrecionales de la compañía, tomadas en base a criterios restrictivos por considerarlo conveniente para la operación de la plataforma, los solicitantes e inversionistas, habiendo ponderado las circunstancias actuales que son de público conocimiento, el mandato otorgado por los inversionistas y la conducta de cada solicitante y su capacidad de pago. En caso de cambios o aclaraciones a lo aquí establecido, Afluenta S.A. procederá a comunicarlo de forma inmediata otorgándoles un plazo razonable a fin de poder tomar una decisión al respecto".

"Excepto con relación a los términos expresamente modificados en virtud de la presente [incluir nombre del documento: ej. comunicación, notificación, contestación de solicitud, etc.], la totalidad de las declaraciones, garantías, obligaciones y demás términos y condiciones acordados previamente con el solicitante continuarán vigentes sin modificaciones. Consecuentemente ninguno de los términos, aquí expresamente modificados, deben interpretarse como una modificación de cualquier otro término acordado previamente con el solicitante".

Palabras clave:

Crédito Financiación Opciones de pago Refinanciación de deuda Reprogramación de deuda

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

En momentos como el actual, donde las rutinas se alteran por completo y obtenemos mayor tiempo libre dentro de casa, después de varias dosis de televisión, redes sociales y siesta, seguramente podamos aprovechar para ordenar nuestros pendientes.

La manera en la que consumís puede afectarse por la situación actual, debido al gasto que implica stockearse de alimentos y productos de primera necesidad por varios días o equipar nuestro hogar para poder continuar trabajando con normalidad. Es por eso que es un buen momento para organizar tus finanzas y lograr un manejo eficiente de las mismas.

¿Por dónde empezar? Como primera medida es importante acceder a un estado de situación de tus gastos.

1. Dedicá tiempo a relevar todos tus gastos fijos.

En una planilla, detallá todos tus gastos. Podés hacerlo por categorías, por ej: Tarjetas de crédito, créditos personales, gastos de vivienda, pago de servicios, cuotas vinculadas a educación (propia o de nuestros hijos), suscripciones a diferentes servicios o membresías a clubes o gimnasios, etc.

Una vez identificadas cada una de las categorías es importante que puedas profundizar al detalle.

2. Llevá control de todos tus vencimientos.

Agendar todos tus vencimientos y los montos a saldar, te permitirá abonar en tiempo y forma todos tus compromisos para evitar generar intereses por atraso y tener como resultado un deterioro de tu perfil crediticio.

3. Incorporá al presupuesto los gastos de la vida cotidiana.

Estos gastos no son fijos, pero se llevan un gran porcentaje de tus ingresos y pueden salirse de control si no los sigues de cerca. Esta categoría se compone en general por los gastos de alimentos, movilidad y ocio (restaurantes, cine, bares, etc), entre otros.

4. Ganá visibilidad de la relación entre tus ingresos y tu nivel de endeudamiento.

Una vez listados todos los conceptos (cuanto mayor nivel de detalle agregues, más acertado será el ejercicio) totalizá todos tus gastos, de modo que puedas compararlo con tus ingresos mensuales.

Tener visibilidad en todos los gastos es el paso más importante. Es vital que seas sincero contigo mismo e incorpores hasta el más mínimo detalle que implique un consumo en tu vida cotidiana.

En resumen, este ejercicio te dará como resultado dos situaciones posibles:

“Mis gastos mensuales son superiores a mis ingresos ¿Cómo lo soluciono?”

Necesitás tomar el control de tus finanzas y no gastar más de lo que generas. Es fundamental no adquirir compromisos a futuro si no estás seguro de poder liquidarlos, ya que podría convertirse en un problema.

Es importante que sepas que gastar más que tus ingresos no será viable por mucho tiempo ya que llegará un momento donde las deudas comenzarán a crecer y tu perfil crediticio comenzará a deteriorarse.

Ante esta situación te recomendamos:

• Detener el uso de tus tarjetas de crédito: Cuando utilizás la financiación de las tarjetas, por falta de efectivo, sólo ayudas a que tu deuda crezca día a día. Si realmente tenés intención de organizar tus finanzas, las tarjetas de crédito deberían ser archivadas por un tiempo.

• Llevar un minucioso control sobre los gastos hormiga. Estos son los principales enemigos del ahorro y, poco a poco, pueden llevarse hasta un 20% de tus ingresos sin que te des cuenta. Realizar gastos de forma cotidiana sin tener un presupuesto determinado te hará perder el control de tus gastos.

• Fijar objetivos claros para tu presupuesto. Si tus consumos se han salido de control, un modo habitual para fijar objetivos de tus gastos es el de utilizar la regla 50/30/20, destinando un 50% para gastos fijos, un 30% para hobbies y ocio y un 20% para ahorro. Al principio no podrás cumplir con esos porcentajes, pero poco a poco podrás ir acercándote. En este caso, la conducta es la clave del éxito.

• Identificar las categorías de gasto que debés reducir y evitar los consumos innecesarios. Que puedas sincerarte contigo mismo te permitirá disminuir el consumo en compras que no son urgentes. No comprometas tus ingresos con productos que estén relacionados con un antojo o deseo. Pensá en frío y analizá si realmente debes realizar ese gasto.

• No recurrir al pago mínimo de tus tarjetas. Es muy común que ante elevados niveles de endeudamiento, consideres la opción de abonar los montos mínimos de la tarjeta de crédito. Este recurso te servirá solo en el corto plazo, ya que la deuda se hará cada vez más grande y tus probabilidades de endeudarte y tropezar con tus compromisos, incrementará mes a mes.

• Consolidar tu deuda: Si comenzás a perder el control de tus finanzas, quizás sea conveniente unificar todos los pagos en un solo compromiso con un crédito personal. Plazos más largos y tasas menores, que las que ofrecen las tarjetas para la refinanciación de los saldos, se transforman en cuotas más bajas que te permitirán ahorrarte problemas y mucho dinero. Afluenta, te permite obtener un crédito a tu medida según tu perfil crediticio. Completás tu solicitud de crédito en pocos minutos, obtenés respuesta inmediata y recibís los fondos en tu cuenta bancaria en el día.

• Cuando tus finanzas se ordenen, podrás comenzar a ahorrar. Es importante que no pierdas de vista este objetivo. Los especialistas recomiendan ahorrar un porcentaje determinado a principio de mes y no esperar a ahorrar lo que sobre. De lo contrario la mayoría de los meses, tu ahorro será nulo.

“Tengo el control sobre mis gastos y puedo ahorrar. ¿Cómo sigo?“Tenés el control de tus finanzas lo que te permite ser más precavido frente a imprevistos.

Aunque tenés el desafío de mejorar de forma constante tu manejo del dinero para finalmente invertir tus ahorros de forma eficiente y obtener rendimientos más convenientes.

Ante esta situación te recomendamos:

• Considerar gastos inesperados en tu radar. Una parte fundamental del ahorro es saber que puedes disponer de él en caso de que se presenten gastos extraordinarios. Este hábito te permitirá estar preparados ante cualquier eventualidad que surja.

• Saldar deudas contraídas. Si tenés en curso créditos hipotecarios, prendarios o personales, quizás una buena opción sea cancelar total o parcialmente esa deuda. De esa manera te ahorrarás mucho dinero en intereses y gastos de mantenimiento y por otro lado mejorarás tu perfil crediticio al disminuir tu nivel de endeudamiento en el sistema financiero.

• Destinar un porcentaje a tus proyectos. Refaccionar tu hogar, cambiar tu vehículo o viajar, pueden ser algunos de los proyectos que podrían ser posibles con parte de tus ahorros. Si ya tenés tu próximo proyecto definido, la recomendación es que destines un porcentaje independiente de tus ahorros para dicho fin. Eso permitirá tener mayor visibilidad sobre la viabilidad del mismo y frente a otros gastos ese dinero no será comprometido.

• Administrar e invertir. Es conveniente fijar una meta realista para los siguientes 12 meses para tener siempre tus finanzas en orden. Si no tenés obligaciones de pago adicionales que afrontar, y deseás maximizar ese ingreso, una buena opción para hacer rendir tu dinero es invertirlo de forma inteligente.

• Hacer rendir más tu dinero con una herramienta 100% online. Afluenta, por ejemplo, te permite generar rendimientos superiores a las opciones tradicionales y con una inversión inicial accesible de $5.000. Sin intermediación bancaria, los inversores participan en oportunidades de crédito y a cambio, reciben una tasa de rendimiento anual estimado de 71,4%.

Recordá que estas sugerencias para organizar tus finanzas durante tu tiempo libre, son tips pero también implican cambios de hábito que requieren de esfuerzo y tiempo para poder cumplirlos. Cuanto antes comiences a darle importancia a tu salud financiera, más cerca estarás de cumplir tus metas y más sencillo será dar el próximo paso.

Ahora que tenés el tiempo, poné en orden tus finanzas. ¡Ya no hay excusas!

Palabras clave:

Finanzas Coronavirus Teletrabajo Cuarentena Organizar finanzas personales

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Hoy, como medida de prevención frente a la propagación del COVID-19, la mayoría de los trabajadores en el país se han visto forzados a desarrollar sus funciones de forma remota. Te damos algunos consejos para que trabajar desde tu casa sea una experiencia positiva.

Ser eficientes en este contexto es un reto al que debemos adaptarnos para llevar a cabo nuestras tareas cotidianas y laborales. Te proponemos algunos tips para poder ponerlos en práctica desde tu casa:

• Preparate para trabajar. Que puedas poner el despertador para amanecer temprano, preparar un buen desayuno, tomar un baño y arreglarte, igual que como si fueses a salir al trabajo para comenzar la jornada, es importante. Según los especialistas, la preparación para iniciar la jornada laboral genera un efecto psicológico positivo en las personas.

• Generá una rutina: Pareciera algo obvio, pero en el día a día puede no ser tan sencillo. Es primordial que organicemos nuestros horarios para no perder foco. Así como es importante prepararse para iniciar el día, también resulta vital que tengas en claro cuáles son las tareas que desarrollarás durante la jornada laboral. Para no agobiarte con un interminable listado de tareas semanales, focalizá tus objetivos a diario y marcalos a medida que los vayas cumpliendo.

Intentá respetar los horarios laborales y cortá cuando debas hacer una pausa o tengas que almorzar.

• Minimizá las distracciones: Puesto que los estímulos en tu casa, pueden ser superiores a los que encontraremos en la oficina, es muy probable que tu atención se vea reducida por tareas hogareñas o algunas actividades de ocio.

Una buena opción es respetar horarios o incluso intentar recrear el clima de la oficina con la utilización de auriculares y buena luz . Suspender las notificaciones del celular por unas horas también mejorarán tu productividad. La idea es detectar elementos que te puedan ayudar a convocar a ese espacio de concentración.

Avisarle a tu familia y amigos con anticipación qué no estarás disponible les ayudará a entender que mantenés tus obligaciones y que una vez finalizada tu jornada laboral, podrás darles mayor atención.

• Establecé recreos mentales: En pos de evitar el agobio y el aburrimiento de las tareas, es preciso que puedas ir tomando pausas a lo largo del día, para luego retomar las actividades con mayor predisposición. Un buen recurso es identificarlos con alarma en el celular, sin esperar a estar cansado para tomarlo. Caminá unos minutos, tomá líquido o hacé algún llamado pendiente. En general es recomendable que en esos recesos te ocupes de vos y no de la casa.

• Acondicioná tu espacio: Generar un buen espacio de trabajo es quizás la principal medida a considerar, puesto que este será nuestro lugar diario para que la rutina resulte no sólo agradable, sino también productiva. Es importante que este espacio no sea la mesa del comedor o la cocina, ni la cama.

Si tenés la fortuna de tener una habitación adicional, podrás acondicionarla para esta situación sin generar alteraciones en la dinámica de tu hogar. Si no contás con un lugar apartado, podés preparar un rincón destinado solo para trabajar que no sea invadido por el resto de las tareas cotidianas.

Tanto para un cuarto especial o para un pequeño rincón de la casa, estar equipados correctamente, con una silla cómoda, luz acorde, buena conexión de wifi y una mesa amplia, resulta fundamental para trabajar de manera prolija y ordenada.

Recordá que este nuevo espacio deberá estar ordenado la mayor parte del tiempo para qué puedas poner el foco pleno en tus tareas.

Un tip fundamental: Que tu silla de trabajo sea ergonómica te evitará muchos dolores de espalda. Si la reemplazás, en cambio, por el sillón o la cama, propiciarás una postura poco saludable y correrás el riesgo de quedarte dormido o lo qué es aún peor de contracturarte.

• Marcá un horario de cierre en tu jornada: Para ser eficientes en nuestras tareas, también es fundamental que los horarios continúen respetándose como si estuviéramos en la oficina.

Extender la jornada por un tiempo determinado, si justo estás terminando una tarea o te encontrás en un momento de buena inspiración, está bien, pero no es conveniente continuar nuestras tareas laborales de manera indefinida ya qué nuestra productividad a la larga se verá afectada. Una vez finalizada tu jornada, las horas extra que hagas serán eso. Horas extra.

• Aprovechá tus horas de máxima producción: Si prestás atención, podrás identificar con claridad cuáles son tus horas de mayor productividad. A muchas personas les sirve a la mañana temprano, a muchas otras les es conveniente hacerlo por la noche mientras todos descansan. Dependiendo de cuales sean tus tareas podrás mover tu jornada laboral a ese horario para incrementar la calidad de tu trabajo.

• Concentrá tu trabajo en las horas de menor tráfico en la red: Lo que sucedía en el tránsito cuando íbamos a la oficina, algo parecido pasa ahora con la velocidad de internet. En épocas donde todos dependemos de buena conexión, los horarios pico pueden experimentar mala conexión. Si puedes permitirtelo por la noche, mientras la mayoría duerme, tendrás menos tráfico en la red, lo cual te permitirá hacer las tareas con más eficiencia.

Ninguno de estos tips surgen de forma espontánea ni se identifican en un día, si no que construyen un estilo de vida que utiliza la gente mas eficiente.

Trabajar desde tu casa, puede ser complejo al principio y no es para cualquiera. Pero si bien implementar esta rutina puede llevar un tiempo, la buena noticia es que una vez establecida

puede llegar para quedarse.

Palabras clave:

Coronavirus Teletrabajo Desde casa Home office Trabajo online

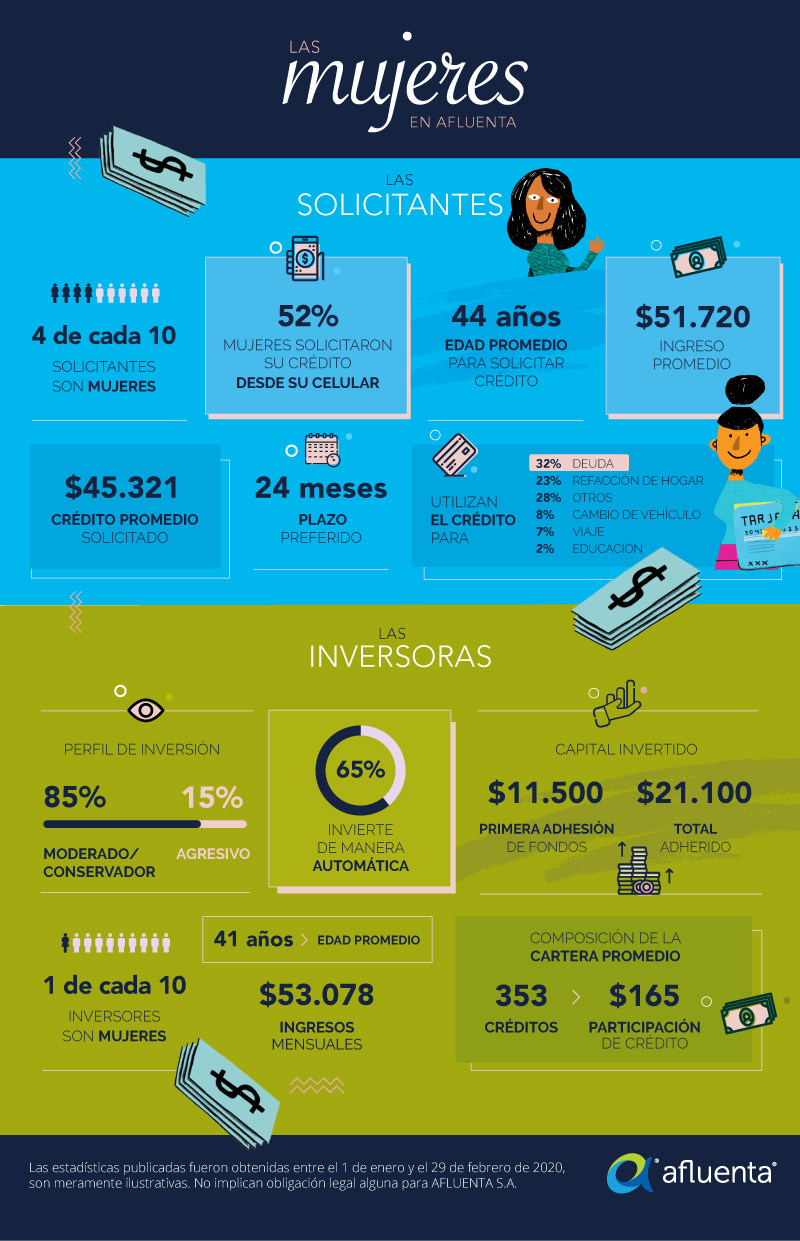

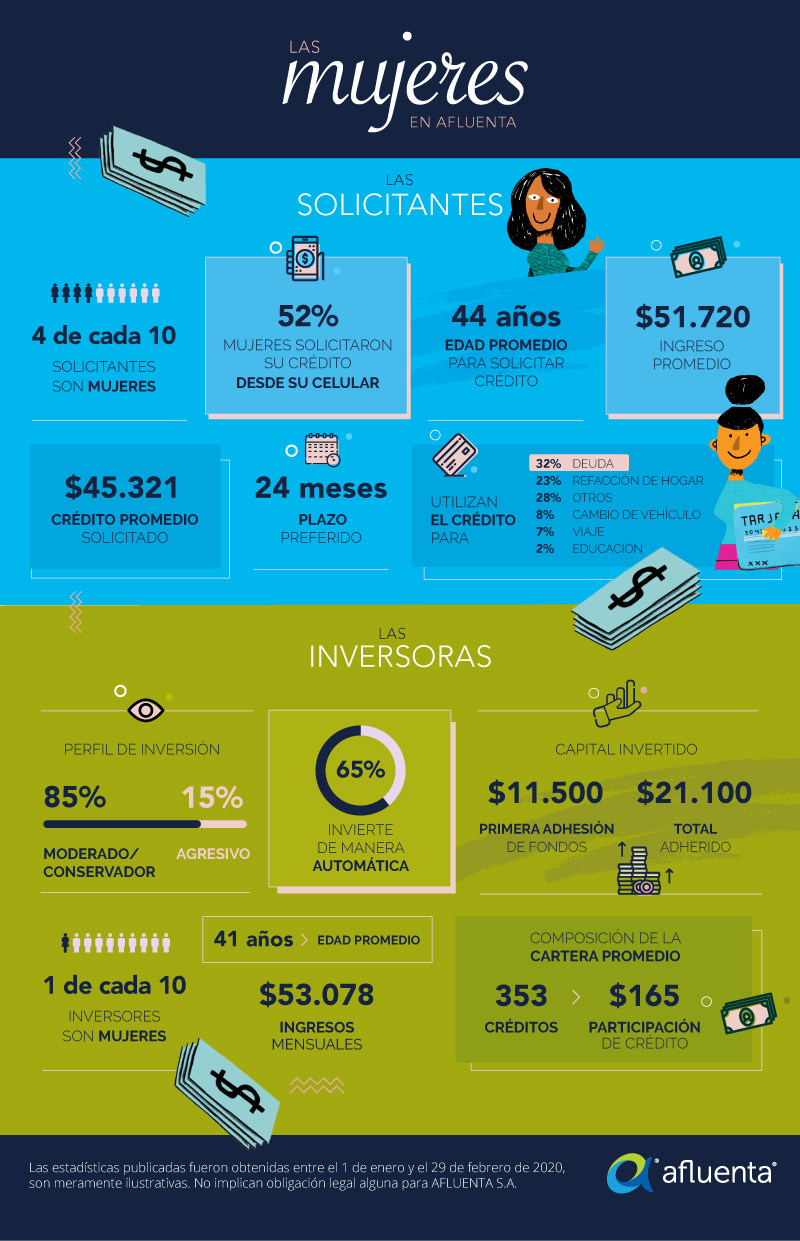

Desde sus inicios, el mundo de las finanzas ha sido un espacio restrictivo, no sólo por su limitado acceso, sino porque estuvo en mayor medida, conformado por el género masculino.

Sin embargo, con la flexibilización del sistema y el acceso cada vez más inclusivo, las mujeres han ido ganando terreno tomando un rol más activo en la economía y los mercados.

Con un sólido crecimiento desde 2012 y con más de 1.500.000 personas en su comunidad, Afluenta arroja conclusiones reveladoras sobre la mujer y las finanzas:

Al momento de invertir:

• Son más conservadoras y logran carteras más estables: El 85% de ellas prefiere invertir de manera conservadora, manteniendo una oferta promedio de $165 en cada solicitud de préstamo, mientras que los hombres solo invierten en este perfil el 75% y con ofertas promedio de $176. Como resultado, obtienen carteras más estables y diversificadas con apenas 4,4% de rendimiento anual por debajo del que obtienen los hombres.

• Confían en los algoritmos: Un 65% de ellas prefiere que su dinero trabaje de forma automática donde el sistema opera a partir de sus preferencias. Esta opción les permite ahorrar tiempo y mantener a su dinero trabajando de forma constante.

• Desarrollan mayor capacidad de ahorro: Pese a que su salario y su patrimonio es un 6% menor que el de los hombres, las mujeres adhieren de forma inicial un capital 8% mayor.

Al momento de solicitar:

• Son más organizadas en su economía: Pese a que las mujeres que solicitan préstamos obtienen un salario 13% menor que los hombres, y corresponden al 41% de los créditos otorgados. Eso significa que tienen menos necesidad de solicitar financiación para sus proyectos.

• Buscan practicidad: El 52% de las mujeres solicitaron su crédito desde su celular, mientras que en hombres esa cifra se reduce al 43%. Ellas prefieren hacerlo en cualquier momento y lugar, optimizando tiempos entre una actividad y otra.

• Piensan en el futuro: Las mujeres solicitan un 45% más créditos para consolidación de deuda y el doble para destinos educativos que los hombres.

Estos datos, muestran diferencias, por sobre los hombres, que las posicionan como más conservadoras, aunque más organizadas en sus finanzas, lo cual habla de su capacidad de organización y priorización en los temas cotidianos.

La apertura de la mujer en el sector financiero permite expandir los horizontes del conocimiento, generando versatilidad y potenciando las oportunidades para todos.

“Para nosotros, fortalecer el rol de las mujeres en el sector financiero es clave para fomentar el crecimiento económico y la equidad de género a nivel laboral”, afirma Laura Gisbert, COO de Afluenta.

En efecto, el 50% de los empleados de la compañía está compuesto por el género femenino, mientras que en el staff directivo esa participación asciende a un 75%, logrando un promedio muy superior al resto de las compañías de la región.

Palabras clave:

Finanzas Crédito Inversión Mujeres Solicitud

Ya lo adelantó el estudio The Millennial Disruption Index, que permitió vislumbrar la revolución fintech que llegó unos años más tarde. La generación millennial está cambiando la manera de consumir en todas las industrias, y la financiera no es la excepción.

Ya lo adelantó el estudio The Millennial Disruption Index, que permitió vislumbrar la revolución fintech que llegó unos años más tarde. La generación millennial está cambiando la manera de consumir en todas las industrias, y la financiera no es la excepción.

De acuerdo con el estudio, sus expectativas de consumo son radicalmente diferentes de cualquier otra generación anterior a ellos. El 71% de los millennials prefería ir al dentista antes que al banco.

La oferta bancaria siempre se ha ubicado un paso por detrás de las necesidades de sus clientes. Lo engorroso de realizar un trámite bancario, la pérdida de tiempo que esto genera, sus horarios limitados de atención y la impersonalidad al momento del ofrecimiento de sus productos, no fueron condiciones aceptadas por esta generación que da tanto de que hablar.

“Los millennials siempre estuvieron abiertos a buscar soluciones financieras incluso en empresas que no eran bancos. La demanda de un usuario más exigente, la evolución de la tecnología y la necesidad de productos financieros ad-hoc facilitaron el nacimiento de servicios financieros mejorados” – explica Alejandro Cosentino, CEO & Fundador de Afluenta, la fintech que revoluciona las finanzas en Argentina.

El origen de la revolución financiera es millennial

Los bancos han reducido parte de su personal, cerraron las sucursales que no eran productivas y están experimentando un intento de digitalización. En el corto plazo, se espera que estas tendencias se aceleren porque las exigencias de los clientes y sus comportamientos están evolucionando a un ritmo acelerado.

Según The Millennial Disruption Index, el 73% de los encuestados se inclinaba por experimentar servicios financieros ofrecidos por empresas de tecnología y no por instituciones bancarias. Para ellos, las fintech (empresas especializadas en tecnología financiera) revolucionarían la forma en la que los bancos operaban y sostenían que la innovación, que el sistema requería, vendría impulsada por players ajenos a la industria. Y así fue, que estas empresas basan su negocio en servicios financieros apoyados en la tecnología, buscando que los productos evolucionen junto con el usuario, facilitando la vida de las personas, simplificando procesos y ofreciendo calidad de atención.

“Sacar lo mejor del mundo de las finanzas y el de la tecnología fue uno de nuestros principales objetivos. Los servicios de la banca tradicional que conocemos no fueron creados con estos objetivos, con lo cual hay una oportunidad para las Fintech de explotar este potencial”, opina Alejandro Cosentino respecto al éxito de Afluenta.

El final del mito: El millennial es más conservador que sus antecesores

Los hábitos financieros de los millennials llaman la atención. Su forma de ahorro e inversión dista de la de sus progenitores, teniendo un impacto importante en la economía.

En Afluenta, la fintech lider en la región que hace a un lado la brecha bancaria permitiendo créditos más convenientes e inversiones más rentables, el 58% de los inversores corresponde a esta generación, mientras que en solicitantes de crédito, son sólo el 44%. “Estos números no hacen más que confirmar que el millennial llega financieramente más preparado que sus antecesores generando remanentes de sus ingresos para la inversión, en vez de requerir financiamiento para sus proyectos”, agrega Alejandro Cosentino.

Pese que confían en la tecnología y en las nuevas alternativas de inversión, al tratarse de una generación que ha crecido durante la crisis, han visto como sus padres perdían sus empleos a raíz de la misma, tienen aversión al riesgo y son algo más cautelosos que sus antepasados al tomar decisiones en el mercado financiero.

Es por eso que también comenzaron a ahorrar antes. Pese a que sus ingresos son menores, pudieron adoptar el hábito antes que los baby boomers. Respecto a su manera de invertir, optan por opciones simples y se inclinan por herramientas automáticas que los ayude a gestionar. En Afluenta, por ejemplo, el 60% de los millennials, prefiere invertir de forma automática en donde el sistema opera a partir de sus preferencias de rendimiento.

Comparando las decisiones de inversión de un millennial con el resto de las generaciones, estos jóvenes prefieren adherir sumas de dinero más reducidas para darse la oportunidad de diversificar en varias alternativas.

En Afluenta, mientras que los millennials ingresan al sistema con $9,904 en promedio, el resto lo hace con $12.310. Estas diferencias también se perciben en su estilo de inversión más conservador: Los inversores que no pertenecen a esta generación obtienen un promedio de 65% de rendimiento anual, como resultante de sus elecciones y el 45% invierte con un perfil agresivo, mientras que los millennials obtienen un rendimiento anual promedio de 64%, donde solo el 40% de ellos opera de bajo una selección de cartera agresiva.

Invertir en personas, una alternativa que atrae cada vez más millennials

Es que para el millenial no todo es rendimiento. Puede que no tengan muy claro cómo planificar su vida, pero se preocupan por el futuro de la humanidad. Sienten que invertir su capital en alternativas que dejen una huella a nivel social, es un plus.

Es por eso que Afluenta, la plataforma que permite invertir en proyectos de otras personas, parece hecho a su medida. El sistema recibe solicitudes de crédito que categoriza de AA (perfil más conservador) a F (perfil más riesgoso) y las pone a disposición de los inversionistas para que puedan participar de ellas a cambio de un rendimiento esperado. De esta manera, los inversores pueden elegir en qué tipo de créditos participar.

“Con una inversión mínima de $5.000, los inversores empoderan proyectos siendo ellos quienes toman sus propias decisiones. En los últimos años recibimos más de 1.500.000 solicitudes que se convirtieron en más de 20.600 proyectos.” – concluye Alejandro Cosentino, CEO & Fundador de Afluenta.

Palabras clave:

Crédito Ahorro Finanzas personales Deuda Millennials

Frente a la situación que atraviesa el país para combatir el avance del COVID-19, algunas entidades financieras están brindando diferentes alternativas para ayudar a sus clientes a cumplir con el pago de sus créditos. Cómo elegir la mejor alternativa pensando en los próximos meses.

Frente a la situación que atraviesa el país para combatir el avance del COVID-19, algunas entidades financieras están brindando diferentes alternativas para ayudar a sus clientes a cumplir con el pago de sus créditos. Cómo elegir la mejor alternativa pensando en los próximos meses. El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.  Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Ya lo adelantó el estudio The Millennial Disruption Index, que permitió vislumbrar la revolución fintech que llegó unos años más tarde. La generación millennial está cambiando la manera de consumir en todas las industrias, y la financiera no es la excepción.

Ya lo adelantó el estudio The Millennial Disruption Index, que permitió vislumbrar la revolución fintech que llegó unos años más tarde. La generación millennial está cambiando la manera de consumir en todas las industrias, y la financiera no es la excepción.